Nel secondo semestre 2021, il settore del Private Equity è riuscito a consolidare il trend positivo, ormai in atto da diversi anni nel nostro Paese, temporaneamente interrotto solo nel primo semestre 2020 per effetto dello scoppio della pandemia da COVID-19. Tuttavia, la fiducia degli operatori, pur rimanendo fortemente positiva, torna a livelli più conservativi, a seguito della presenza di alcuni elementi di incertezza dello scenario macroeconomico connessi al persistere della pandemia e all’incremento dell’inflazione, con conseguente aumento del costo delle materie prime e delle forniture energetiche in particolare.

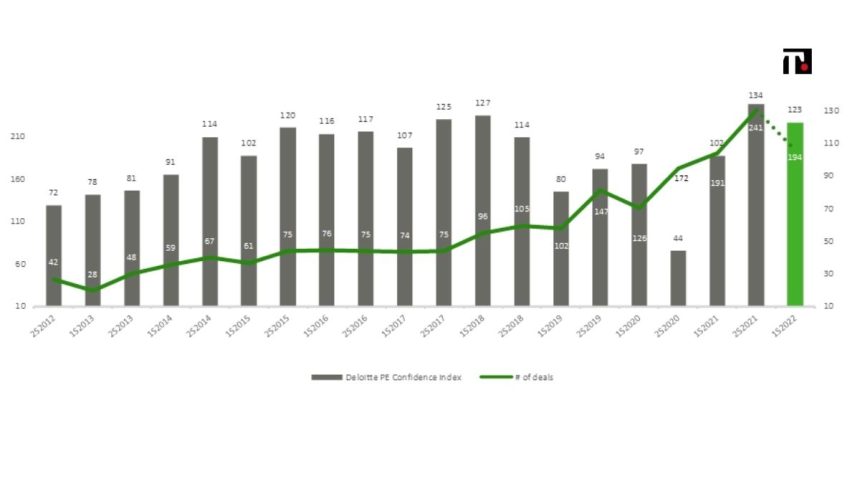

Il numero delle operazioni (241) cresce ulteriormente rispetto a quelle registrate nello stesso periodo dello scorso anno (172), così come rispetto a quelle registrate nel primo semestre 2021 (191), mentre più di 9 operatori su 10 si attendono un’ulteriore accelerazione o comunque uno scenario invariato rispetto a quello attuale confermando un certo ottimismo anche per il prossimo semestre. Infine, il Deloitte Private Equity Confidence Index, costruito sulla base dei dati raccolti nelle PE Survey condotte dalla prima edizione ad oggi, si assesta su un valore di 123 punti.

È questo il quadro del settore che emerge dal report semestrale Private Equity Confidence Survey di Deloitte Private[1], elaborato con il supporto di AIFI (Associazione Italiana del Private Equity, Venture Capital e Private Debt).

“Gli operatori di Private Equity e Venture Capital confermano le aspettative positive emerse durante la prima metà del 2021, lo dimostra l’elevato numero di deal realizzati nel secondo semestre dell’anno, supportato da uno scenario macroeconomico piuttosto stabile. La significativa pipeline di operazioni annunciate ma non ancora finalizzate, aggiunge ottimismo anche per il semestre appena iniziato” – dichiara Elio Milantoni, Head of Deloitte Corporate Finance Advisory e FA Deloitte Private Responsible. “Inoltre, l’86% dei rispondenti al nostro sondaggio dichiara che continuerà ad effettuare nuovi investimenti nel corso dei prossimi mesi anche grazie alle attività di fundraising già avviate.”

Ulteriore aumento del numero delle operazioni

Come rilevato da Deloitte Private e AIFI, il numero di operazioni di PE aumenta ulteriormente, cavalcando il trend di ripresa post scoppio della pandemia avviato già nel secondo semestre 2020. La percentuale di intervistati che si aspettano un ulteriore aumento nel numero delle operazioni nel secondo semestre scende al 68,6% (vs 86,7% nella scorsa edizione), mentre cresce a 36,8% la quota di partecipanti che prevede un numero di deal pari a quello attuale. Continua ad impattare notevolmente il numero di operazioni il rilancio delle attività di disinvestimento, già pianificate per il primo semestre 2022 dal 69,9%, e previste in continuo aumento dal 68,4% degli operatori.

Scenario macroeconomico e Private Equity

Dall’analisi delle aspettative degli operatori sulle variabili critiche che influenzeranno il mercato del PE durante il primo semestre del 2022, emerge un sentiment più moderato, ma pur sempre positivo: il 49,1% degli operatori non crede che gli impatti della crisi legata al COVID-19 sul mercato perdureranno più di 12 mesi. Le ingenti risorse finanziarie convogliate verso l’economia reale, come per esempio i fondi del Next Generation EU, iniziativa mirata alla ripresa post COVID-19 e focalizzata sul sostegno di temi come la transizione energetica e quella digitale, sono un fattore di stimolo significativo per la ripresa che coinvolge i vari settori dell’economia.

Il trend di ripresa è confermato dal basso numero di opportunità di investimento abbandonate a causa del COVID-19 negli ultimi 6 mesi. Anche le aspettative riguardo lo scenario macroeconomico si presentano positive ma più conservative rispetto al semestre passato: circa il 52,6% intervistati si attende un ulteriore miglioramento (vs 88,9% di sei mesi fa) mentre il 38,6% crede che lo scenario non varierà sostanzialmente. La ripresa, comunque tangibile, del ciclo economico avrà anche un riflesso sui multipli di mercato, che secondo il 78,9% degli intervistati continueranno a crescere.

“Durante il prossimo semestre la necessità di trasformazione e riorganizzazione dei business model delle aziende italiane, e in particolare delle PMI, continuerà a sostenere il mercato del Private Equity e Venture Capital, influenzato da variabili come i principali trend tecnologici e il rilancio dell’agenda green. La grande disponibilità di capitali nel panorama italiano continua a rendere gli operatori di Private Equity i veri protagonisti della ripresa economica del Paese, nonostante i timori sul perdurare della pandemia e le dinamiche di tipo inflattivo relative al costo delle materie prime e dell’energia potrebbero avere un impatto significativo sulle decisioni di investimento future” – commenta Elio Milantoni, Head of Deloitte Corporate Finance Advisory e FA Deloitte Private Responsible. “Infine, gli operatori concentreranno gli sforzi del management delle proprie partecipate sulle attività di M&A, così come su gestione della supply chain, digitalizzazione e managerializzazione delle società”.

Industrial products, Food and beverage, Consumer goods, ICT, Pharmaceutical e Healthcare i settori verso cui gli operatori mostrano maggiore interesse

Secondo la survey di Deloitte Private, aumenta l’interesse per le operazioni di LBO/Replacement e Support to MBO/MBI (38,6% e 28,1% del totale rispettivamente), mentre si riduce la quota di chi predilige operazioni di Expansion Capital (dal 33,3% al 24,6%). I settori su cui gli operatori prevedono di focalizzarsi maggiormente nei prossimi sei mesi sono Industrial products, anche se in calo rispetto al semestre passato, Food and beverage e ICT. Emerge inoltre un forte interesse nei confronti di Consumer goods, così come un rafforzamento dei settori Pharmaceutical e Healthcare.

Si mantiene alto il numero di preferenze per gli investimenti in quote di maggioranza (73,7%). A dimostrare una stabilizzazione dello scenario macroeconomico e timore più moderato degli effetti del COVID-19 sui propri investimenti, il 48,1% dei partecipanti dichiara che la pandemia non ha avuto impatti significativi sulla struttura dei propri deal, mentre il 38,9% si affida ancora a meccanismi di deferred consideration. Confermato infine il ruolo centrale delle banche commerciali nel financing a supporto delle operazioni d’investimento, con la maggioranza degli operatori (circa il 70%) che indicano il Senior debt da queste erogato come lo strumento di debito maggiormente utilizzato.

Aumenta infine l’utilizzo della leva finanziaria, con più del 75% degli intervistati che dichiara di aver utilizzato una leva maggiore a 2x negli ultimi 6 mesi, tendenza attribuibile anche alla riduzione del costo del debito, confermata dal 67,7% degli operatori che ha visto applicato uno spread sull’Euribor inferiore a 250 bp.