(Adnkronos) – Milano 12 maggio 2023. Quello delle materie prime rappresenta uno dei mercati più antichi al mondo, tutt’oggi al centro dell’economia globale. Non a caso, moltissimi risparmiatori investono in questo settore tramite ETF o ETC, con lo scopo di diversificare i propri portafogli, traendo profitto dalle fluttuazioni dei prezzi.

Come in tutti i casi, però, vi sono dei pro e dei contro. Si pensi alla crisi finanziaria del 2008, che ha dimostrato come nessun mercato (incluso quello delle commodity) sia esente da rischi. Il consiglio, dunque, è quello di operare in questo ambito dopo un’accurata analisi, affidandosi unicamente a strategie sicure, fondate sullo studio di lunghi periodi storici. Un focus sull’argomento è stato pubblicato da SoldiExpert SCF, società di consulenza finanziaria indipendente

, per offrire tutte le informazioni da conoscere.

Che cos’è il mercato delle materie prime?

Il mercato delle materie prime annovera tutti i beni grezzi che sono estratti o prodotti direttamente in natura. Comprende, ad esempio, petrolio, oro, grano, cotone e non solo. I prezzi di tali articoli sono influenzati da molteplici fattori, tra cui la domanda e l’offerta, i tassi di interesse e le fluttuazioni delle valute.

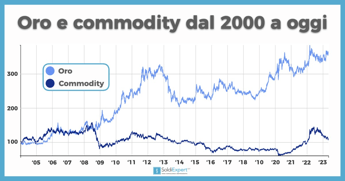

Se fino a qualche anno fa investire in questo settore sembrava un’ipotesi remota, oggi, numerosi risparmiatori lo stanno prendendo in considerazione. Complice, certo, è anche il rialzo dello stesso comparto (l’indice CRB Commodity è salito addirittura del 300% fra maggio 2020 e giugno 2022), nonché il numero crescente di strumenti che permettono ai piccoli risparmiatori di posizionarsi in questo mercato.

Infatti, fra gli strumenti da utilizzare non vi sono più soltanto i tradizionali future trattati dalle Borse di Londra e Chicago, ma anche fondi d’investimento, certificati ed ETC, ossia la versione “commodity” degli ETF materie prime.

I vantaggi e gli svantaggi che derivano dall’investimento in materie prime

Sebbene il mercato delle materie prime offra diversi vantaggi, tra cui l’opportunità di diversificare il portafoglio e proteggersi (sulla carta perché non è sempre così come qualcuno favoleggia)

dall’inflazione, presenta anche alcuni svantaggi. Si tratta, del resto, di un settore estremamente volatile, che può condurre ad un’ingente perdita di denaro.

Consideriamo un esempio concreto, che ben racconta questo mondo così vasto. Jim Rogers è un famoso investitore statunitense, con passione per le commodity. Dopo aver accumulato fortuna fondando il Quantum Fund negli anni ‘70, ha iniziato a dedicarsi unicamente al mercato delle materie prime.

In sintesi, Rogers, ritiene che le commodity rappresentino un’ottima forma d’investimento a lungo termine, per via della loro crescente domanda globale e della scarsità. Ma non sono gli unici vantaggi. Questa classe d’investimento, infatti, si è spesso dimostrata decorrelata rispetto ad altre soluzioni più tradizionali, quali obbligazioni e azioni. Del resto, avere in portafoglio qualcosa che si comporta in modo diverso è fondamentale.

Materie prime: “supercicli” al rialzo e al ribasso ed inflazione

Nel mondo delle materie prime si sente spesso parlare di “supercicli”. È stata infatti osservata una tendenza, nel lungo periodo, in cui i costi delle commodity aumentavano significativamente per un tempo prolungato, prima di subire una forte correzione.

Questo trend è stato già osservato in passato, in particolare durante il boom delle materie prime degli anni ’70. Molti, tuttavia, ritengono che il settore oggi stia affrontando un nuovo superciclo, causato dalla crescita della popolazione e dal conseguente incremento della domanda.

La stessa scarsità delle risorse naturali, come il gas e il petrolio, sta diventando sempre più evidente. La conseguenza? Una maggior volatilità dei prezzi ma anche, paradossalmente, un più alto consumo di materie prime, provocato dalla transizione energetica. Deglobalizzazione e decarbonizzazione creano catene di approvvigionamento più difficili per le commodity.

Senza contare, in aggiunta, che anche la politica monetaria accomodante, unita ai programmi di stimolo economico dei governi, ha condotto ad un aumento dell’inflazione, spingendo così i prezzi delle materie prime al rialzo.

Come si negoziano le materie prime

Vi sono diversi modi per investire in materie prime: l’acquisto di azioni di aziende che le estraggono, l’acquisto di contratti futures o di ETC che replicano l’andamento dei prezzi delle stesse commodity. Sembrerebbe, apparentemente, un gioco da ragazzi. Per comprare beni come olio o grano in grandi quantità, infatti, non è necessario possedere un magazzino e occuparsi dello stoccaggio.

Quando si parla di commodity si fa riferimento a contratti future, ossia ad un impegno di acquistare (o vendere) a una certa scadenza, una determinata quantità di una materia prima ad un certo prezzo. In alternativa, si potrebbero anche comprare azioni di imprese che operano nel settore collegato alle materie prime, anche se non sempre è un’ottima strategia.

I contratti future per l’investimento in materie prime

I contratti future sono accordi per l’acquisto (o per la vendita) di una determinata quantità di materia prima ad un prezzo stabilito con anticipo. Tali contratti vengono negoziati sul mercato dei future e permettono agli investitori di guadagnare grazie alla fluttuazione dei prezzi delle materie prime. Tuttavia, il trading di future può riservare diversi rischi.

Il mercato delle materie prime, infatti, si basa su contratti dove le controparti si impegnano, entro una certa data, a scambiarsi un bene o a chiudere l’operazione con una di segno contrario. Senza contare, poi, che:

· Solo una piccola percentuale termina con scambi effettivi e che dunque, la maggior parte degli scambi è basata su una scommessa da parte degli investitori.

· Nel settore dei future la leva finanziaria è essenziale, perché anche con piccoli margini può muovere controvalori di decine di volte superiori.

Il risultato? Nel breve periodo può portare ad una fortissima volatilità dei prezzi, con ribassi o rialzi anche violenti.

Contango e Backwardation: due concetti da conoscere

Nel mercato delle materie prime vi sono alcuni concetti indispensabili da conoscere. Primo fra tutti è l’effetto contango, che avviene nel momento in cui il prezzo dei future con scadenza a una determinata data è invece più elevato del prezzo spot precedentemente previsto. Può avere un impatto negativo e comportare alti costi di roll-over per quanti desiderano mantenere la posizione a lungo termine.

Esiste, in aggiunta, anche il fenomeno contrario, chiamato backwardation, che colpisce diverse materie prime. Anche in questo caso, si tratta di un rischio concreto per gli investitori, soprattutto per coloro che detengono contratti futures a lungo termine.

Come investire nelle materie prime? Con i fondi comuni di investimento o con ETC

È possibile investire nel settore delle materie prime con fondi d’investimento attivi o passivi, i cosiddetti ETF. Generalmente, investono in un paniere di imprese quotate, attive nell’ambito delle materie prime. Quanto agli ETC (Exchange Traded Commodity), invece, replicano l’andamento dei prezzi delle materie prime.

I gestori di ETC legati alle materie prime acquistano future, opzioni e ulteriori strumenti finanziari che replicano un indice di commodity. Gli ETC, quindi, sono costituiti da contratti futures o da vere e proprie materie prime fisiche. Permettono agli investitori di ricavare profitto dalle fluttuazioni del mercato.

Le differenze tra ETF ed ETC

L’ETC è uno strumento sempre più apprezzato dai risparmiatori che desiderano posizionarsi nel mercato delle materie prime. Si differenzia dall’ETF, dal punto di vista giuridico, poiché non fa parte degli OICR (Organismi di Investimento Collettivo del Risparmio) ma è un titolo emesso da una società a fronte di un investimento, diretto o indiretto, in materie prime.

Parliamo, dunque, di strumenti di debito assistiti da un collaterale. Per loro natura, quindi, possono anche investire su una singola materia prima. Opportunità non prevista dagli ETF, che necessitano di un certo grado di diversificazione.

Le materie prime garantiscono diversificazione?

Tra le materie prime più popolari acquistate dagli investitori vi sono petrolio, gas naturale, rame, caffè, zucchero e soia. Il petrolio, in particolare, è la commodity più scambiata al mondo, mentre l’oro è una delle più celebri e apprezzate.

Ma le materie prime offrono davvero una diversificazione? Tale argomento è stato affrontato da diversi studi, uno dei quali effettuato da Jim Rogers, con lo scopo di valutare i vantaggi e gli svantaggi di un investimento strategico inteso come asset allocation, da integrare a panieri di azioni e obbligazioni. Il risultato nel passato? Positivo nel lungo periodo (si parla di oltre 20 anni in questi casi) se si valuta di contemplare l’investimento in materie prime come qualcosa da inserire nel proprio portafoglio per ottenere un miglior rapporto rendimento/rischio. Nel breve-medio periodo diffidate di chi racconta che una materia prima o commodity (oro compreso) possa garantire sicurezza, rendimento e zero oscillazioni. Dal 2013 a oggi l’oro, per capirci, ha visto le quotazioni anche scendere di oltre il 32%. Poi è risalito e in queste settimane (maggio 2023) si sta avvicinando ai massimi storici ma investire non è mai una passeggiata.

Investire sulle materie prime o commodity: l’opinione degli esperti di SoldiExpert SCF

Per quanto investire sulle materie prime possa sembrare un’alternativa allettante, è bene quindi metterci la giusta attenzione. Infatti, come insegna la storia finanziaria, i rischi di subire perdite anche violente sono sempre dietro l’angolo.

Secondo SoldiExpert SCF, come consulenti finanziari indipendenti, può avere senso diversificare, almeno in piccola parte, anche sul mercato delle materie prime, specialmente tramite ETF o ETC. Occorre però calibrare bene la quota strategica da riservare a questo tipo d’investimento, nonché prevedere magari anche su una parte un’accurata strategia di entrata e d’uscita ben testata nel passato. Questo è proprio ciò che fa SoldiExpert SCF in diversi portafogli dedicati alla consulenza continuativa personalizzata.

Non bisogna scordare, infine, di aver sempre ben chiara una conoscenza dei vantaggi e degli svantaggi di questo mercato (contraddistinto da numerose variabili) e degli strumenti a disposizione dei risparmiatori. Opportunità ma anche rischi, costi e strategia che si vorrà adottare.

Informazioni su SoldiExpert SCF

Questo contributo è stato realizzato da SoldiExpert SCF una delle principali società di consulenza finanziaria (SCF) indipendenti in Italia, specializzata nel assistere senza conflitti d’interesse (la remunerazione è esclusivamente a parcella, fee only) investitori piccoli e grandi nella gestione del proprio patrimonio, selezionare i migliori strumenti (azioni, obbligazioni, ETF, fondi..) o prodotti in base alle specifiche di ciascun cliente e supportarli con il proprio Ufficio Studi come strategie d’investimento e analisi.

Link e approfondimenti

Sito ufficiale: https://soldiexpert.com

Newsletter gratuita: https://soldiexpert.com/lettera-settimanale/

E-mail: [email protected]

Canale video Youtube: https://www.youtube.com/user/SoldiExpert